「家族信託」は遺言・後見制度よりいいの?

2021年07月31日

本日発行 「宅建Dr.のマル秘レポート 2021年8月号」 より

「家族信託」をピックアップ。

「遺言」や「後見制度」との違いも解説します♪

※家族信託は一般社団法人家族信託普及協会の登録商標です。

上協会では、家族信託とは「財産管理の一手法」で

「家族の家族による家族のための信託(財産管理)」と定義しています。

そもそも「信託」って何?

信託とはその名の通り、財産を「信」じて「託」す制度です。

1,あなた【委託者】は財産を

2,信頼できる人【受託者】に

3,指定する者【受益者】のために

4,予め定めた「目的」のため「管理(処分含む)」する財産管理・財産承継の手法

と、説明してもイメージし難いので、認知度の高い「投資信託」にて解説します。

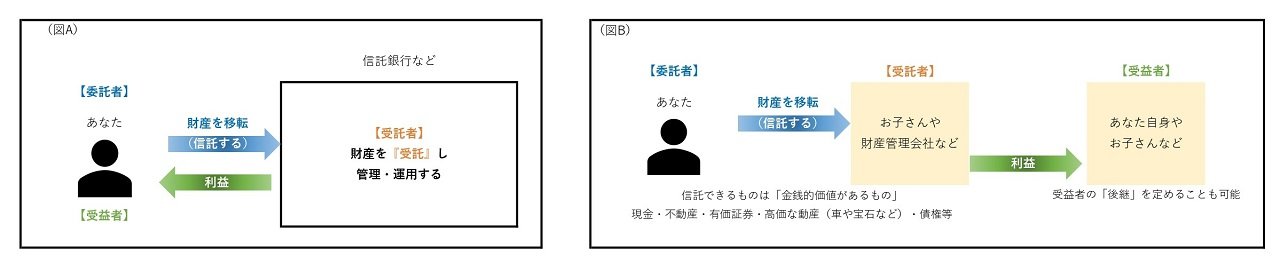

(図A)のように、あなたは資産を信じて託す【委託者】であり、

利益を受け取る【受益者】になります。

資産管理・運用を行い利益の分配を行う信託銀行などが【受託者】という関係です。

いわゆる「家族信託」では、この【受託者】・【受益者】が家族(場合によって、顧問税理士や弁護士も)という身内だけで構成されます(図B)ので、家族のための家族による財産管理と呼ばれます。

「信託」は想像と創造により「受託者」「受益者」を柔軟に指名し、「目的」設定や「管理」の権限を細かく定めることができます。

「信託」のここが良い

①成年後見制度の限界を超える?

例えば不動産売買

成年後見制度で「被後見人の利益になるか」家庭裁判所の許可が必要な売買も、受託者の判断で速やかな取引が可能!

実は家庭裁判所はなかなか売買を認めません。

修繕で資産を減らすことも認めてくれない場合が多いので、賃貸物件の管理面でも、信託の有効性は高いといえます。

※行政手続の委任など、財産管理以外は信託では対応できないため、成年後見制度の併用もおすすめです。

②委任契約の限界を超える?

認知症になっても安心。

委任では、委任者の意思確認が必要なので、意思能力なしとなっては、何もできません。

信託で事前に仕組みを作っておけば、受託者の判断で資産管理が可能になりますので、どこまでの管理権限を託すか、よく考えて定めましょう。

③遺言の限界を超える?

遺言書では指定できない「二次相続」の対策になり得ます。

例えば、自分が死んだら長男に、長男の次は孫の〇〇にと、信託の仕組みにて受益権を発生させることが可能です。

「長男が死んでも、嫁には資産を渡したくない」など、家族間の心情のもつれに対応できるのですが、

遺留分減殺請求権を侵害してまで信託が有効かの判例はございませんので、注意は必要です。

また永遠に信託の仕組みが続くわけでもない点にもご注意ください。

④相続の対象にならない?

「信託財産」は「相続財産」と区別されます。

ともすれば長引く相続手続きの完了を待たずに、信託に従って、資産の管理を継続できますので

口座が凍結してお金が引き出せない!?

家賃を管理会社から受領できない!!

という事態に備えることが可能です。

ただし、受益者により、相続税は発生する場合がありますので、税金対策とは別です。

財「産」を「託」すということ

昨今、もしものときのため、「自分ノート」「エンディングノート」といった遺言書ほど堅苦しくない準備のすすめを耳にする機会も増えました。

ご自宅や賃貸経営として、不動産を所有される方には、「オーナー様のための終活」もお考えください。

特に賃貸経営を行っている場合に、不測の事態の備えがなければ、

住んでいる入居者に迷惑をかけ、

事業を承継するご家族にも戸惑いを残してしまいます。

信託は「財産を託す」という面において、前述の通りとても柔軟で、場合によっては成年後見制度や遺言よりも優れた部分がありますので、オーナー様にぜひ活用いただきたい手法です。

弊社、株式会社R産託は創業時からの想いで、

不動産(Realestate)という財産を託して頂ける会社であるという理念を掲げております。

宅建業者という立場上、特に不動産資産(と債権)のお悩みなら、R産託!といっても過言でないと自負しておりますのでどうぞお気軽にご相談頂けると幸いです。

ーーー

このコラムは毎月末に、メールマガジンにて配信しております。

配信希望の方はお問合せよりお申込みください。